IESE Insight

Por qué deberías eliminar las emisiones de CO2

¿Pueden las grandes gestoras de fondos de inversión influir en la reducción de gases contaminantes de las empresas? Miguel Duro analiza cómo lo hacen y por qué deberías tenerlo en cuenta.

A principios de 2020, antes de que la pandemia arreciara en Europa, un grupo de activistas irrumpió en la sede de BlackRock en París, la mayor compañía de gestión de activos del mundo, acusándola de "cómplice de la inacción climática". ¿Se trata de una crítica justa? Miguel Duro, profesor del IESE y director del Center for International Finance (CIF), comparte los hallazgos de una investigación al respecto que ha llevabo a cabo --junto con sus colegas José Azar, Igor Kadach y Gaizka Ormazábal-- y explica por qué la transición a una economía de emisiones cero es una tendencia que no puedes ignorar.

IESE Insight: ¿Cómo influyen los gigantes de la inversión en la reducción de CO2 de las empresas en las que participan?

Miguel Duro: Tras trabajar con una muestra de 42.193 observaciones de unas 8.000 compañías de todo el mundo, hemos visto que los tres gigantes de la inversión (BlackRock, Vanguard y State Street Global Advisors) son más propensos a reunirse con los equipos gestores de aquellas compañías de su cartera con mayores emisiones de carbono.

De hecho, las tres gestoras focalizan sus interacciones en las grandes compañías "con mayor efecto potencial sobre las emisiones de carbono en todo el mundo" y en aquellas en las que tienen una mayor participación y, por tanto, una mayor capacidad de influencia.

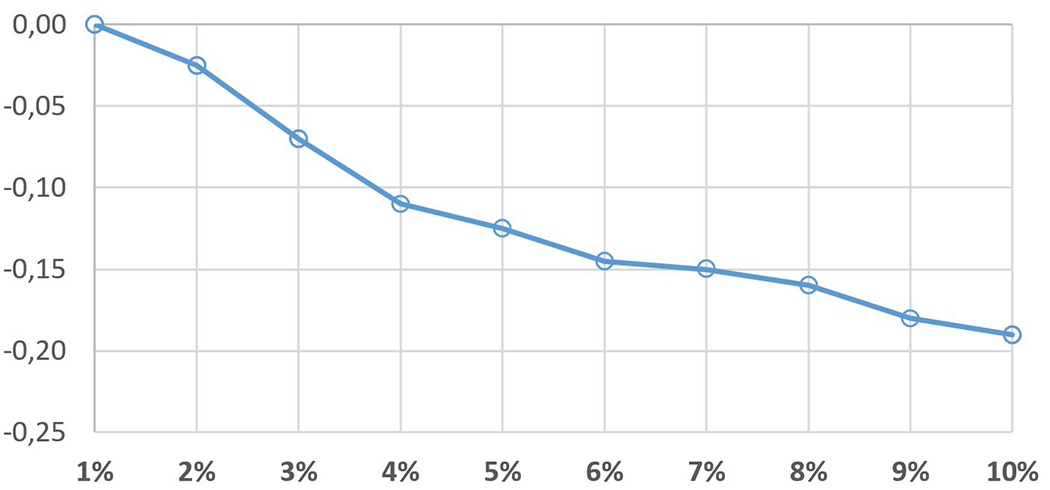

Cuanto más probable es que las tres grandes gestores se reúnan con el CEO de una empresa, más probable es que esta reduzca sus emisiones de carbono al año siguiente. Y, cuanto más elevada es la participación que ostentan los tres grandes en una compañía, más aumenta la probabilidad de que se reduzcan las emisiones de carbono. El fenómeno empieza a apreciarse a partir de una participación accionarial relativamente baja, de apenas el 3-4%, y se intensifica a medida que aumenta la participación accionarial, y de manera más acentuada desde el acuerdo de París en 2015.

Este resultado respalda la tesis de que las tres grandes gestoras tratan de influir en las empresas que más contaminan para que reduzcan sus emisiones de CO2.

1. Reducción media de las emisiones de CO2 de las empresas participadas por los tres gigantes de la inversión.

2. Reducción media de las emisiones de CO2 de las empresas según el % de propiedad por parte de los tres gigantes de la inversión.

II: Sin embargo, se acusa a estas grandes gestoras de no secundar propuestas accionariales para mejorar la sostenibilidad ambiental. ¿Cómo explica esta contradicción?

MD: Los accionistas pueden ejercer su poder sobre las empresas de su cartera de tres maneras: vendiendo sus acciones (lo que se conoce como votar con los pies), votando en las juntas de accionistas o bien dialogando con la cúpula directiva de la compañía participada para exponer sus preocupaciones.

Los tres gigantes de la inversión utilizan sobre todo esta última opción. Por eso, cuando analizamos cómo influyen en las decisiones de las empresas de su cartera, deberíamos tener en cuenta también sus comunicaciones con la alta dirección, y no solo el registro de sus votos en las juntas. De todos modos, BlackRock ha declarado su intención de ejercer su veto "cuando las empresas no progresen lo suficiente".

II: ¿En qué medida son importantes estas iniciativas?

MD: Los tres gigantes son los inversores más grandes del mundo, con gran diferencia del resto. Poseen conjuntamente, en promedio, entre el 20 y el 25% de las empresas de las compañías del índice Standard & Poor's 500. En conjunto, son el accionista mayoritario del 88% de las empresas de este índice y tienen el 18% de Apple, el 19% de JP Morgan Chase y el 20% de Citigroup.

El porcentaje accionarial que controlan les permite influir en decisiones clave de las empresas de su cartera, como la elección de consejeros o la aprobación de determinadas operaciones. Cuando el presidente de alguna de los tres gigantes visita un país y pide reuniones con los CEO de las principales empresas, raramente declinan su invitación.

Eso significa que tienen una gran influencia en las compañías y los mercados. Como envés de la moneda, mis colegas José Azar, Miguel Antón y Mireia Giné señalan que el hecho de que las grandes gestoras estén presentes en muchas empresas de un mismo sector puede llevar a situaciones monopolísticas, perjudiciales para los consumidores.

II: ¿Qué papel juega la regulación?

MD: Aunque necesitamos una regulación global, los costes de coordinación son enormes, y a esto se le añade otro desafío: la medición y regulación de las estrategias de mitigación de las emisiones de las empresas y de sus grupos de interés. Como explica mi colega Valentina Raponi, el impacto de cada uno de los sectores de cada país en las emisiones de carbono no es lineal y existen interdependencias de diferente intensidad entre ellos.

La pandemia del coronavirus es un ejemplo de la dificultad de realizar acciones conjuntas, y eso que las consecuencias se notaban en menos de una semana, en forma de fallecimientos. Cada país ha optado por una solución autárquica, pero eso no es posible cuando hablamos del cambio climático: la atmosfera es fluida entre países. Además, los costes tardan décadas en producirse y la relación causa-efecto no es tan sencilla de medir.

Sin embargo, el hecho de que las grandes gestoras de activos estén cada vez más interesadas en que las empresas contribuyan a solucionar el cambio climático puede ser un catalizador para el cambio. Es probable que impulse la acción regulatoria de los Gobiernos.

II: ¿Cuáles son las motivaciones de los grandes inversores institucionales?

MD: Existen varios incentivos. En primer lugar, y según investigación publicada en The Review of Financial Studies, los inversores creen que los riesgos climáticos tienen implicaciones financieras para las empresas. Estos riesgos, sobre todo los regulatorios, ya habrían empezado a materializarse.

Segundo, algunas empresas pueden resistirse a actuar contra el cambio climático porque sus consecuencias todavía son poco palpables en su área geográfica. Pero los tres gigantes invierten en empresas de todo el mundo y no podrán evitar este riesgo.

Además, las grandes gestoras quieren atraer a los clientes cada vez más sensibilizados con el cambio climático, conscientes del aumento del interés en la inversión social responsable (ISR), como destacaba mi colega Joan Fontrodona en un Cuaderno de la Cátedra CaixaBank de Sostenibilidad e Impacto Social del IESE. Por tanto, este enfoque es un valor añadido para las gestoras, como señala un estudio de European Corporate Governance Institute Law.

El mismo Larry Fink, presidente de BlackRock, señalaba en su carta a los CEO de 2021 que las compañías socialmente más responsables "tienen mejor desempeño que sus pares, pues gozan de una 'prima de sostenibilidad'".

II: ¿Qué lecciones pueden extraer los directivos?

MD: Uno de los principales temores de un CEO es que las peticiones de los accionistas no sean firmes; eso podría llevarlos a poner el foco en cuestiones que, en realidad, no son tan relevantes para los propietarios de la empresa. Nuestro estudio demuestra que, efectivamente, los tres gigantes buscan la reducción del impacto medioambiental; por tanto, los altos directivos pueden estar seguros de que, si dedican recursos a incrementar la sostenibilidad ambiental, tendrán el respaldo de estos accionistas.

Se trata también de un aviso para navegantes. Muchas empresas querrían atraer a estos gigantes de la inversión; no olvidemos que invierten en gestión pasiva, cuyo horizonte temporal es muy largo. Para atraer a este tipo de grandes inversores, el impacto de la empresa en el medioambiente es un tema clave.

En todo caso, hay que vigilar de cerca esta tendencia: la preocupación por el impacto ambiental de las empresas no hará más que crecer y eso influirá en todos los grupos de interés: accionistas, proveedores, empleados, clientes y la sociedad en su conjunto. Es el momento de actuar.

+INFO

"The Big Three and corporate carbon emissions around the world", de José Azar, Miguel Duro, Igor Kadach y Gaizka Ormazabal, pendiente de publicación en Journal of Financial Economics.

Especial "Nuevos paradigmas para gobernar la empresa" en IESE Business School Insight 155, que incluye una entrevista a Amra Balic, Directora de Inversión Responsable de BlackRock para Europa, Oriente Medio y África en Londres.