IESE Insight

¿Son inmunes las 'startups' españolas a la desaceleración?

No parece que la desaceleración económica esté haciendo mella en la financiación de las startups españolas, que se benefician de una mayor entrada de fondos internacionales y un protagonismo creciente del corporate venturing, según un informe de Juan Roure y Amparo de San José.

Si existe una burbuja emprendedora, no hay síntomas de que se vaya a pinchar en 2019, según la impresión de los inversores encuestados en el Informe business angels 2019. La inversión en startups: actividad y tendencias.

Así, solo tres de cada diez business angels consideran que las startups van a tener más dificultades para conseguir financiación. Pese a la desaceleración económica, parece que los emprendedores se van a beneficiar de una mayor entrada de fondos internacionales, de un protagonismo creciente del corporate venturing y del mantenimiento de la capacidad inversora de los business angels.

Estas son algunas de las conclusiones del informe anual que Juan Roure, profesor del área de Iniciativa Emprendedora del IESE, y Amparo de San José, directora de la Red de Inversores Privados y Family Offices del IESE, realizan para la Asociación Española de Business Angels. Se trata de una completa radiografía del perfil de actividad de los business angels y su relación con las startups en España durante 2018, junto con algunas tendencias anticipadas para 2019.

Un perfil más bien estable

Aunque el perfil del inversor no presenta grandes variaciones de año en año, sí se aprecia un ligero incremento de la edad media, ya que el 68% supera los 45 años.

En los últimos años se ha consolidado la franja de edad comprendida entre los 45 y los 54 años, que casi ha doblado su representación, mientras que el grupo de inversores de 25 a 44 años ha perdido representatividad.

El informe también pone de manifiesto que solo el 18% de los inversores tienen experiencia como fundadores de startups. Y el perfil profesional más abundante es el de alto directivo de una empresa. En cuanto, a los sectores de procedencia, los más destacados son el tecnológico (32%) y el financiero (26%).

La mayoría de los inversores encuestados (52%) se inició en la actividad entre los años 2012 y 2017, por lo que acumulan una experiencia de entre uno y seis años.

También declaran acceder a oportunidades de inversión principalmente a través de redes de business angels (63%), de amigos y socios (62%) y de los propios emprendedores (60%). Y siguen ganando protagonismo las plataformas de crowdequity, que ya utilizan el 27% de los inversores.

La cartera tipo

En 2018 se han reducido tanto la inversión media (37.600 euros por inversor, casi 10.000 euros menos que en el año anterior) como el ticket más habitual en cada operación (pasa de 25.000 a 20.000 euros). En ambos casos eso supone un descenso aproximado del 20%.

Y aunque las carteras siguen mejorando en diversificación —el porcentaje de encuestados con menos de seis inversiones en cartera se ha reducido del 53% en 2017 al 44% en 2018—, los autores insisten en la conveniencia de seguir aumentando el número de proyectos para reducir la exposición al riesgo.

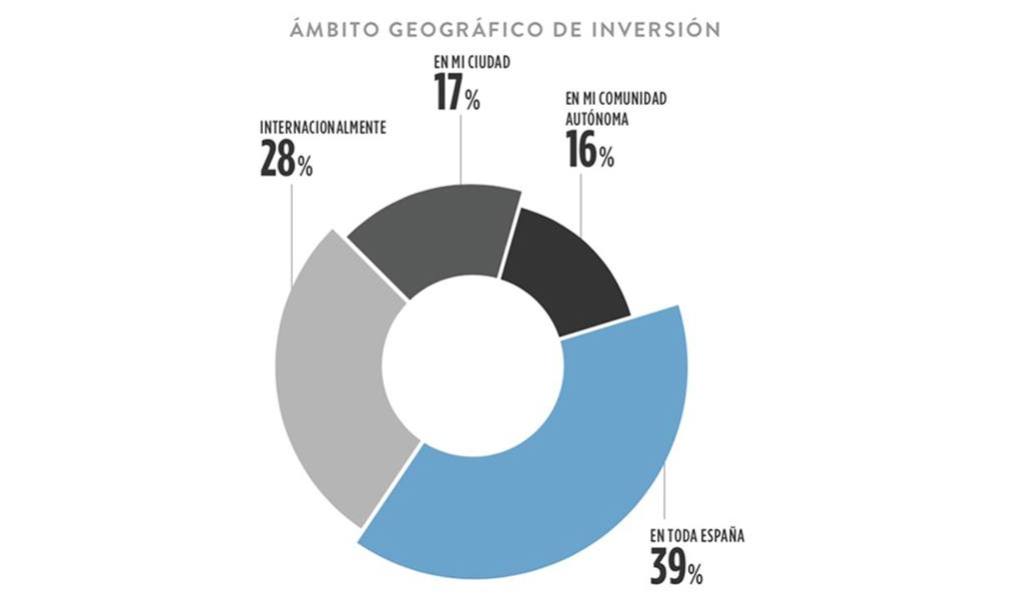

Por otra parte, la inversión de ámbito nacional sigue siendo la dominante (39%), aunque un porcentaje significativo (28%) declara realizar también inversiones en el extranjero.

Entre los sectores más populares, en 2018 siguieron destacando el del software (con un 57% de inversores activos) y el de finanzas y banca (31%), aunque cabe destacar el empuje del área de la salud, que escala hasta el 29% si incluimos biotecnología y farmacia.

La capacidad de inversión anual, que se mantiene en cifras similares a las de otros años, todavía es bastante limitada: casi la mitad (47%) destinan menos de 50.000 euros y solo uno de cada tres cuenta con más de 100.000 euros para invertir. También es cierto que esto se debe en gran parte a su prudencia a la hora de invertir en startups, ya que el 68% afirman destinar menos del 10% de su patrimonio.

La situación del mercado

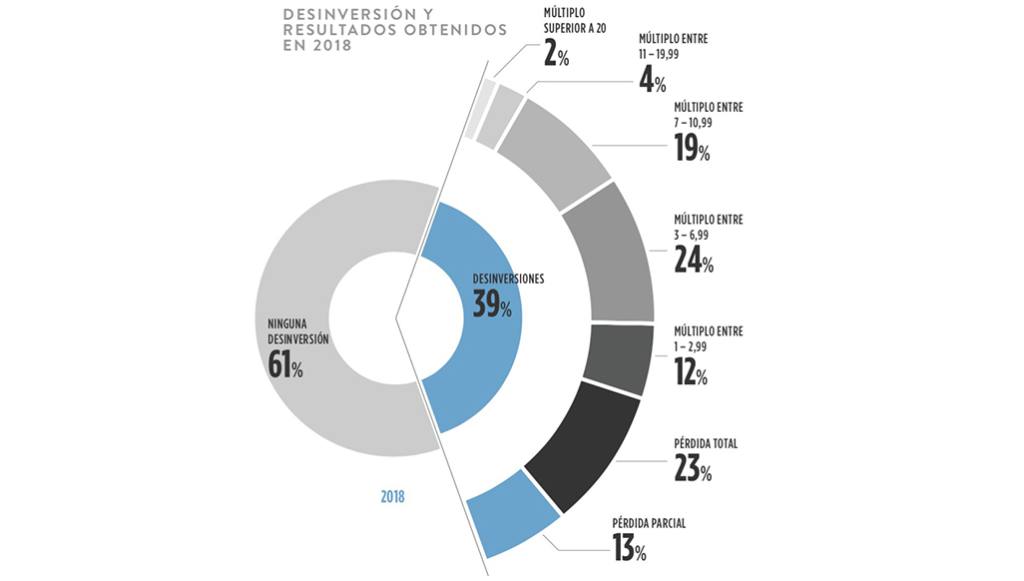

El informe señala que "la deseada liquidez todavía es limitada". Eso explica en buena medida por qué el 61% de los encuestados no realizaron ninguna desinversión en 2018. Entre los que sí optaron por desinvertir, casi la mitad alcanzaron múltiplos de entre tres y once, y casi dos de cada cinco tuvieron que asumir pérdidas.

En cuanto a las valoraciones, se observa un ligero incremento (+9,3%) para las startups más avanzadas que aún no han alcanzado la serie A y que tienen tracción de mercado. Esa situación contrasta con la de los emprendedores en busca de financiación para las etapas iniciales —capital semilla—, cuyo valor medio ha bajado de 912.000 euros en 2017 a 700.000 euros en 2018.

Preguntados por las tendencias previstas en 2019, los inversores apuntan hacia una mayor entrada de fondos internacionales y un protagonismo creciente del corporate venturing, así como un mayor grado de especialización tecnológica de los inversores.

Y, pese al incierto panorama económico, son minoría los inversores que consideran que las startups van a tener más dificultades para encontrar financiación en 2019.

Sobre la investigación

El informe se basa en las respuestas a un cuestionario de 18 preguntas que se envió de forma conjunta a todas las redes y asociados de AEBAN y de manera individualizada por parte de los autores a más de 400 inversores en activo.